Por Isabela Bolzani para o DCI

Fonte: DCI

Os bancos pequenos e médios contribuirão mais fortemente para o funding de fintechs em 2019. Com dificuldade de captar recursos no mercado, as iniciativas também esperam regulações mais flexíveis para atrair investidor com maior apetite de risco.

A obtenção de investimentos para o negócio é uma das cinco maiores dificuldades das startups financeiras – de acordo com o último levantamento realizado pela PwC com a pesquisa FinTech Deep Dive.

Segundo o estudo, que contou com a participação de 224 das 403 fintechs já existentes no Brasil (55,6%), a complexidade em captar recursos atinge 29% dos empreendedores, seguido por atender os requisitos do ambiente regulatório (25%).

Em primeiro lugar vem a dificuldade em atrair recursos humanos qualificados (50%), em segundo vem alcançar as escalas necessárias para operações (42%) e, em terceiro lugar, conseguir visibilidade (34%).

“O investidor brasileiro não está apto a aceitar risco como vemos acontecer no exterior, tanto por questões culturais como até macroeconômicas, com os altos juros do País”, explica o CEO e co-fundador do Cobre Fácil, Paulo Henrique.

“É difícil porque na grande maioria das vezes, os aplicadores pedem de quatro a cinco meses para avaliar se concretizarão o investimento e, para uma startup ou fintech, esse tempo é uma eternidade. Muitas morrem antes disso”, complementa Paulo Henrique.

Para o sócio-fundador da BizCapital, Francisco Ferreira, de todas as formas de investimento existentes, o funding de bancos pequenos e médios é o que está mais “acanhado” e, assim, é exatamente aquele que deverá deslanchar no próximo ano.

“É inegável que a questão de captação de recursos pelas fintechs evoluiu muito, mas sempre há espaço para melhorar. Apesar de já existirem muitos fundos, assets e FIDCs [Fundos de Investimentos em Direitos Creditórios] nesse mercado, ainda falta o apoio de instituições financeiras”, avalia e inclui o cenário competitivo positivo que essas parcerias trariam.

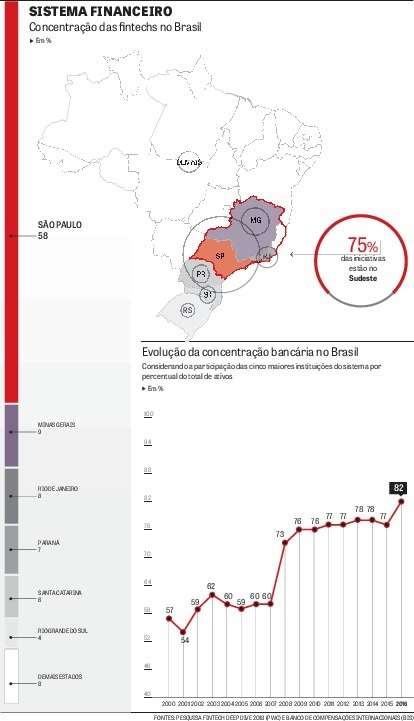

Ainda de acordo com o levantamento da PwC, por exemplo, a participação dos cinco maiores bancos no sistema financeiro do País (por percentual do total de ativos) atingiu os 82% em 2016, sendo superado apenas pela Holanda (89%).

“Por isso, eu acredito que nos próximos 12 meses, veremos muitas operações de parcerias e M&A [do inglês para Fusões e Aquisições] com bancos pequenos e médios. Para uma grande instituição, uma fintech não faz diferença mas, para eles, são processos tecnológicos que agregam seus serviços e produtos”, completa Ferreira, da BizCapital.

Ao mesmo tempo, outra aposta do setor tem sido na exportação de produtos para captação de investidores estrangeiros.

Segundo o presidente da Associação Brasileira das Fintechs (ABFintechs), Rodrigo Soeiro, o cenário de escassez de capital de risco no Brasil vem principalmente por questões macroeconômicas e que, por isso, o objetivo da associação é buscar investimento estrangeiro.

“Estamos tentando estabelecer uma relação direta com o mercado externo para que possamos trazer uma mudança de comportamento local. A ideia é que os players daqui, que estão posicionados nesse ecossistema, mudem sua postura quando verem o mercado se aquecer ainda mais”, esclarece o especialista.

Ele assegura, ainda, que “não deve demorar. “Tanto o contato internacional quanto o aumento de investimentos chegam no curto e médio prazos”, conclui.

Carga regulatória

Na parte regulatória, os executivos entrevistados pelo DCI também ponderam a necessidade de constantes revisões e contato com os órgãos responsáveis para aprimorar e criar novas normas voltadas às fintechs.

Para o CEO da BitBlue, Edisio Pereira Neto, ainda que “o Brasil não esteja atrasado na regulação do setor” e de o Banco Central (BC) ter se mostrado bastante aberto às discussões, a pressão do mercado por normas específicas é crescente.

“São lados complicados. Entendo o posicionamento do BC e da CVM [Comissão de Valores Mobiliários] em esperar o movimento do setor para saber como atuar na regulamentação. Mas como diretor de uma fintech, é preciso que isso venha rápido, pois perdemos muitos clientes potenciais pela falta do carimbo de regulamentação”, diz.

“Já enxergamos as regulações que estão surgindo como o pontapé inicial de alavancar o segmento, com novas oportunidades e maior competição. Mas ainda há muito o que melhorar”, complementa o diretor de vendas da Iugu, Wendel Paz.

O governo, por outro lado, já começa a viabilizar um comitê específico multissetorial para avaliar a criação de uma espécie de marco regulatório do setor.

De acordo com o secretário nacional de políticas digitais do Ministério da Ciência, Tecnologia, Inovações e Comunicações (MCTIC), Thiago Camargo Lopes, o projeto é inserir uma política pública que facilite a abertura e a sobrevivência de iniciativas tecnológicas.

“A ideia seria diminuir a carga regulatória de fintechs e startups que existe atualmente. Já contamos com a colaboração da CVM, do BC e da Previc [Superintendência Nacional de Previdência Complementar] para isso. Vamos discutir o texto com o comitê e a ideia é mandar para o Congresso ainda este ano”, afirma o secretário.

Caso o texto inicial do marco regulatório seja aprovado, a perspectiva é que o MCTIC já tenha uma agenda fixa de janeiro a fevereiro para discutir facilitações por parte do governo à fintechs e startups do País.

Ambientes propícios

No lado das tendências, por sua vez, a expectativa é bastante otimista. Segundo o diretor comercial da Finnet, Carlos Eduardo Stefanini, já existe um movimento tanto das iniciativas como até mesmo dos bancos e dos órgãos reguladores.

“Teremos um 2019 bastante concreto, principalmente porque o que antes era tendência, agora já é realidade. A adaptação é a única forma de sobrevivência do mercado financeiro ao futuro que chega”, afirma.

Para Camargo, do MCTIC, porém, o foco ainda está em “criar um ambiente propício”.

“Muitas vão morrer, mas é preciso trazer o ambiente onde a inovação possa ser produzida. É preciso mais conversa por parte dos representantes, não apenas concordando com o governo, mas também trazendo outros pontos de vista. Só assim teremos um movimento construtivo”, reforça o secretário.

Fonte: DCI

Quer uma dica?

Faça parte do principal encontro da comunidade de inovação e tecnologia em crédito no dia 01 de novembro em São Paulo. Saiba mais clicando aqui ou acessando http://credtech.conexaofintech.com.br/

Aproveite o desconto de 15% para nossos leitores por tempo limitado. Use o código conexaofintech ou clique aqui e garanta sua vaga.